Международный стандарт финансовой отчетности ias 18 выручка. Признание выручки по новому стандарту

В предлагаемой статье М.Л. Пятов и И.А. Смирнова (СПбГУ) излагают содержание определяемых МСФО общих правил бухгалтерского учета операций реализации продукта деятельности отчитывающихся компаний. Именно отражение в учете фактов реализации продукта деятельности фирмы, то есть выручки компании, как правило, в наибольшей степени определяют содержание бухгалтерской отчетности любой организации. Авторами излагаются особенности признания и измерения выручки в зависимости от источника ее получения в соответствии с положениями МСФО (IAS) 18.

Выручка фирмы и ее место в системе показателей бухгалтерской отчетности

Выручка - это один из наиболее важных показателей бухгалтерской отчетности. Она представляет собой ключевой фактор прибыли, на основе оценки которой строятся многие финансовые показатели, раскрывающие рентабельность деятельности организации, окупаемость инвестиций, а также многие биржевые коэффициенты. Исходя из этого, вопросы признания и измерения выручки имеют чрезвычайно существенное значение при формировании картины финансового положения фирмы.

По указанным причинам общие принципы признания выручки в целях составления финансовой отчетности занимают центральное положение в системе правил бухгалтерского учета, формируемых предписаниями МСФО. В большинстве случаев они довольно четко сформулированы составителями МСФО, однозначны и просты. Именно методология признания выручки остается неизменной уже в течение десятилетий. Однако в последние годы все чаще применение общих принципов признания выручки в некоторых частных случаях рассматривается как искажающее отчетную информацию компаний. Это связано, во-первых, с тем, что практика ведения бизнеса становится все более сложной, причем происходит явное смещение акцента со сферы производства на сферу услуг, где надлежащие временные параметры признания выручки установить сложнее. Во-вторых, специалисты в области формирования и анализа учетной информации отмечают очевидную склонность менеджеров, чья оплата труда прямо определяется рыночным курсом акций компании и величиной отчетной прибыли, к манипулированию правилами учета в целях завышения прибыли. В-третьих, имеется достаточно документальных подтверждений готовности независимых аудиторов идти навстречу таким "пожеланиям" менеджеров, особенно при отсутствии специальных правил, запрещающих следовать этим пожеланиям. Эти тенденции во многих случаях приводят к катастрофическим последствиям, как для компаний, так и для самих аудиторских фирм, значение которых для экономической практики является чрезвычайно существенным.

Здесь, следует отметить, что ошибки или преднамеренные искажения фактов, связанные с признанием выручки, можно разделить на две категории: отражение законно полученной выручки в ненадлежащем финансовом (отчетном) периоде и признание выручки, фактически незаработанной. Учитывая периодический характер отчетности, даже простые ошибки признания выручки могут иметь огромное значение, несмотря на то, что они могут быть компенсированы в течение следующих отчетных периодов.

На практике все случаи ошибочного признания выручки представляют серьезную проблему для бухгалтеров, стремящихся к надлежащей интерпретации и применению МСФО, в том числе и для независимых аудиторов.

Правила признания выручки по операциям различных типов развивались в течение длительного времени и создавались поэтапно различными разработчиками стандартов в условиях изменяющейся экономической среды.

В соответствии с действующими МСФО выручка от продажи продукции или предоставления услуг может быть признана только после того, как она будет "заработана", то есть при выполнении соответствующих критериев. С целью выявления момента фактической продажи и получения основания для признания выручки следует проводить тщательный анализ прав и обязанностей сторон и рисков, которые они несут на различных этапах операций. В тех случаях, когда покупатель имеет право на возврат товара наряду с отложенным или условным обязательством платежа или при наличии существенных обязательств продавца по завершению операции, выручка в момент первоначальной поставки признанию не подлежит.

Аналогично, если имеется неявное или явное обязательство продавца по выкупу переданного товара, реальная операция продажи не считается совершенной. При этом во всех случаях признание выручки означает демонстрацию того, что покупатель принимает на себя целиком все "риски собственности".

Определение выручки

В "Принципах" МСФО доход определяется как "увеличение экономических выгод в течение отчетного периода в форме притоков или увеличения активов либо уменьшения обязательств, приводящее к увеличению капитала, не связанного с взносами участников капитала" . Доход включает выручку организации и прочие доходы. При этом выручкой признаются доходы от обычной деятельности предприятия, характеризуемые, в том числе, как доходы от продажи, оказания услуг, инвестиционные доход (в виде процентов, дивидендов), а также доходы от представления в пользование имущества (арендных и лицензионных платежей).

Главным вопросом при учете выручки является определение момента ее признания. Выручка признается, если вероятно (то есть "скорее всего"), что организация в будущем получит экономические выгоды, и эти выгоды можно надежно измерить. МСФО (IAS) 18 определяет условия, при которых выполняются эти критерии и, следовательно, признается выручка. Данный стандарт также содержит практические рекомендации по применению указанных критериев.

Этот стандарт применяется при учете выручки, полученной от следующих операций и событий: (a) продажи товаров; (b) оказания услуг; (c) предоставления в использование другими сторонами активов предприятия, приносящего проценты, роялти (лицензионные платежи) и дивиденды.

Под товарами Стандарт подразумевает не только имущество, приобретенное организацией для перепродажи (например, товары, приобретенные розничным продавцом, земля, материалы или другое имущество, предназначенное для перепродажи), но и продукцию собственного производства, предназначенную для продажи.

Оказание услуг, согласно Стандарту, предполагает выполнение организацией предусмотренного договором задания в течение оговоренного отрезка времени, как в течение одного, так и нескольких отчетных периодов. Иногда договоры на оказание услуг непосредственно связаны со строительным подрядом, например, договоры на оказание услуг руководителей проектов и архитекторов. Признание и измерение выручки, возникающей при выполнении таких соглашений, рассматривается не данным Стандартом, а отражается в соответствии с требованиями для договоров подряда, которые установлены МСФО (IAS) 11 "Договоры на строительство".

Предоставление в использование активов организации другими сторонами ведет к возникновению выручки в форме:

(a) "процентов - платы, которая взимается за пользование денежными средствами и эквивалентами денежных средств или с сумм задолженности…;

(b) роялти - платы за использование внеоборотных активов организации, например, патентов, торговых марок, авторских прав и компьютерного программного обеспечения;

(c) дивидендов - распределения прибыли между собственниками акционерного капитала пропорционально доле их участия в капитале определенного класса".

Таким образом, МСФО (IAS) 18 рассматривает порядок бухучета только части потенциальных составных элементов выручки организации, прежде всего от операций, связанных с продажей товаров, оказанием услуг, использованием другими организациями или физическими лицами имущества отчитывающейся организации, приносящих проценты, дивиденды, лицензионные платежи.

Следует особо отметить, что стандарт МСФО (IAS) 18 не должен применяться для учета и отражения выручки по многим договорам и операциям, выполнение которых приносит выручку или прочий доход, и которые регулируются другими стандартами а именно:

(a) по договорам аренды (МСФО (IAS) 17 "Аренда");

(b) от прироста стоимости инвестиций и дивидендов, учитываемых по методу долевого участия (МСФО (IAS) 28 "Инвестиции в ассоциированные предприятия");

(c) по договорам страхования (МСФО (IFRS) 4"Договоры страхования");

(d) от изменений справедливой стоимости финансовых активов и финансовых обязательств или их выбытия (МСФО (IAS) 39 "Финансовые инструменты: признание и измерение");

(e) от изменения стоимости других оборотных активов;

(f) при первоначальном признании и изменении справедливой стоимости биологических активов, связанных с сельскохозяйственной деятельностью (МСФО (IAS) 41 "Сельское хозяйство");

(g) при первоначальном признании сельскохозяйственной продукции (МСФО (IAS) 41); и

(h) в результате добычи минеральных ресурсов.

Так, согласно МСФО (IAS) 18 "Выручка", выручка - "это валовое поступление экономических выгод за определенный период в ходе обычной деятельности предприятия, приводящее к увеличению капитала, не связанного с взносами участников капитала" .

Необходимо учитывать, что под выручкой подразумеваются только валовые поступления экономических выгод, полученных и подлежащих получению организацией на ее счет. Платежи, полученные от имени третьей стороны, например, налог с продаж, налоги на товары и услуги и налог на добавленную стоимость, не являются получаемыми организацией экономическими выгодами и не ведут к увеличению капитала, так как подлежат перечислению бюджету. Поэтому они в состав выручки не включаются. Аналогичным образом, организация, выступающая агентом, при валовом притоке экономических выгод получает суммы, собираемые от имени принципала (поручителя), которые не увеличивают капитал организации-агента. Таким, образом, суммы, собранные от имени принципала, не являются выручкой. В качестве выручки здесь может быть признано только комиссионное вознаграждение.

Измерение выручки

Согласно МСФО (IAS) 18, выручка должна измеряться в бухгалтерском учете по справедливой стоимости полученного или подлежащего получению возмещения.

Величина выручки по операции, как правило, определяется договором между организацией и покупателем или пользователем актива. Она измеряется по справедливой стоимости возмещения, полученного или подлежащего получению, при этом необходимо учесть суммы всех предоставляемых торговых или оптовых скидок, предоставляемых организацией. Возмещение обычно выражается в форме денежных средств или эквивалентов денежных средств, а суммой выручки является полученная или подлежащая получению сумма денежных средств или эквивалентов денежных средств. При этом Стандарт подчеркивает, что, если предусмотрена отсрочка поступление денежных средств (или их эквивалентов), справедливая стоимость возмещения должна быть меньше подлежащей фактическому получению номинальной суммы денежных средств.

Стандарт приводит пример, когда организация в качестве возмещения при продаже товаров предоставляет беспроцентный кредит покупателю или принимает от него вексель с процентной ставкой ниже рыночной. Такая операция фактически представляет собой операцию финансирования, при этом справедливая стоимость возмещения определяется дисконтированием всех будущих поступлений денежных средств с использованием вмененной ставки процента.

В соответствии с МСФО (IAS) 39 разность между справедливой стоимостью (дисконтированной стоимостью) и номинальной суммой возмещения признается как финансовый (процентный) доход.

В тех случаях, когда в качестве возмещения выплачиваются не денежные средства, а происходит обмен на товары или услуги, подобные по характеру и стоимости, выручка не возникает. При обмене различными товарами, выручка измеряется по справедливой стоимости полученных товаров или услуг, за минусом суммы переданных денежных средств или их эквивалентов. Если же справедливую стоимость полученных товаров или услуг не представляется возможным надежно измерить, то выручка измеряется по справедливой стоимости переданных товаров или услуг, скорректированной на сумму переданных денежных средств или их эквивалентов.

Напомним, что в соответствии с МСФО, справедливая стоимость - это сумма, на которую можно обменять актив или произвести расчет по обязательству при совершении сделки между хорошо осведомленными, желающими совершить такую операцию независимыми сторонами.

Критерии признания выручки, представленные в МСФО (IAS) 18 "Выручка", обычно следует применять к каждой операции организации отдельно. Однако при определенных обстоятельствах необходимо их применять к отдельным элементам одной сделки для того, чтобы правильно отразить источники получения выручки. Например, если цена продажи товара предусматривает последующее обслуживание проданного товара, цена которого может быть определена, плата за обслуживание не признается в момент признания выручки, а учитывается на протяжении срока, в течение которого выполняется обслуживание проданного товара.

В то же время, наоборот, критерии признания могут применяться одновременно к двум или более операциям, когда они связаны так, что их коммерческий эффект не может быть определен без рассмотрения серии операций как единого целого. Стандарт приводит пример, когда предприятие может продать товары и одновременно заключить дополнительный договор на выкуп этих товаров в будущем, тем самым, в сущности, нивелируя операцию, а значит и получение выручки. В таких случаях обе операции рассматриваются вместе и могут трактоваться как сделка финансирования.

Рассмотренные общие положения МСФО в области признания и измерения выручки раскрываются в определяемых рассматриваемым Стандартом правилах учета отдельных типов хозяйственных операций, формирующих выручку фирмы. В следующей статье мы рассмотрим особенности признания и измерения выручки компаний от продажи товаров и обсудим примеры их применения при учете конкретных операций, осуществляемых организацией - продавцом.

МСФО 18 устанавливает алгоритм определения и представления в отчетности выручки — одного из важнейших финансовых показателей работы фирмы. Из нашего материала вы узнаете о нюансах применения МСФО 18.

Выручка: нюансы российских и международных правил

Понятие «выручка» содержится в следующей международной и отечественной нормативке:

- МСФО 18 «Выручка»;

- ПБУ 9/99 «Доходы организации».

Согласно МСФО 18 выручка — это валовое поступление экономических выгод от текущей деятельности фирмы, вследствие которого увеличивается капитал.

ПБУ 9/99 признает выручкой увеличение экономических выгод в результате поступления активов и (или) погашения обязательств, приводящего к увеличению капитала фирмы.

И в том и в другом случае вклады участников в учет не принимаются.

Исходя из вышеприведенных расшифровок выручки можно сделать вывод об идентичности этого понятия в трактовке указанных стандартов.

В остальном (признание выручки, состав ее элементов и др.) международные и отечественные стандарты не так единодушны в подходах.

Можно долго и детализированно говорить о сходствах и различиях международных и отечественных подходов к отражению в учете и отчетности выручки, однако достаточно обозначить всего 3 существенных нюанса:

- профессиональное суждение специалистов и руководства;

- приоритет экономической формы над юридической;

- необязательность документального подтверждения.

На этих 3 постулатах базируется подход к отражению в отчетности по международным нормам результатов хозяйственной деятельности, в том числе выручки.

Момент признания выручки: переход права собственности или передача рисков?

МСФО 18 связывает момент признания выручки с одновременным выполнением 4 важных условий:

- продавец передал основные связанные с владением актива риски и выгоды;

- контроль над активом перешел к покупателю;

- выручка может быть надежно определена;

- получение продавцом экономических выгод наиболее вероятно.

Данный список не содержит привычного для отечественного учета критерия перехода права собственности на актив. Это связано с тем, что МСФО 18 не связывает его соблюдение с моментом признания выручки.

Выручку можно смело отражать в отчетности, если продавец передал все юридические права собственности на товар, а вместе с этим к покупателю перешли все связанные с ним риски.

Однако такая ситуация возникает не всегда. Возможно, что с переходом права собственности продавец продолжает сохранять значительные риски, связанные с активом. Тогда выручка в учете не признается и в отчетности не отражается.

К примеру, это может произойти в следующих ситуациях:

- За продавцом остается ответственность за недостаточное качество (неудовлетворительную работу), не покрываемое стандартными условиями гарантии.

- Покупатель обладает правом расторжения сделки по причине, указанной в тексте договора, и продавец не уверен в получении дохода.

- В иных аналогичных случаях.

Нюансы признания выручки по российским правилам изучайте с материалами нашего сайта:

- ;

Выручка по МСФО 18: объединять или сегментировать?

Определяемая в соответствии с МСФО 18 выручка и достоверность отражения ее в отчетности связаны с понятием «идентификация элементов сделки» (ИЭС).

ВАЖНО! Под ИЭС в целях определения выручки понимаются определяемые в результате анализа параметров договора условия общего или раздельного (по сумме и (или) во времени) признания выручки.

Чтобы пояснить вышесказанное, рассмотрим пример.

Пример:

Фирма занимается продажей полиграфического оборудования. В январе 2016 года она реализовала заказчикам оборудование на сумму 5 млн руб. В отчетности за этот период фирма отразила выручку в указанном размере.

В связи с вероятностью потери части рынка из-за появления конкурентов руководство фирмы пересмотрело условия заключаемых с заказчиками сделок, предлагая послепродажное техобслуживание в течение 3 месяцев, стоимость которого входит в цену продажи.

В феврале 2016 года выручка фирмы по договорам с новыми условиями составила 6 350 000 руб., в том числе:

- 6 000 000 руб. — текущая выручка;

- 350 000 руб. — выручка будущего периода (аванс за последующее техобслуживание).

В отчетности данного периода выручка признается в сумме текущей выручки (6 млн руб.), а аванс за техобслуживание будет признан в составе выручки в периоде оказания этой услуги (либо по истечении 3 месяцев).

Рассмотренный пример показывает, как условия сделки для достоверного отражения выручки в отчетности требуют разделения ее на части — сегментирования.

Однако выручку в отдельных случаях МСФО 18 предписывает не только сегментировать, но и объединять. Это требуется в том случае, когда две или более операции взаимосвязаны таким образом, что без рассмотрения их как единого целого невозможно определить коммерческий эффект.

К примеру, фирма реализует партию товаров по одному договору с одновременным заключением сделки по выкупу этих товаров в будущем. Для целей достоверности определения величины выручки в данном случае результаты осуществления этих сделок необходимо рассматривать вместе.

Итоги

Выручка является одним из важных показателей деятельности фирмы, информация о которой представляется заинтересованным пользователям в финансовой отчетности. Следование требованиям МСФО 18 позволяет сделать эту информацию достоверной и полезной для последующего анализа и принятия эффективных управленческих решений.

На этот раз Совет по МСФО разворошил такое осиное гнездо, что под раздачу попадут все. Шутка ли – новый стандарт по выручке! Это вам не хеджирование и даже не консолидация какая-нибудь: выручка есть у всех. А если вам очень повезло, то это ещё и самая крупная статья в вашем отчёте о прибылях и убытках. Которая с 1 января 2017 года будет учитываться по-другому, чему виной новый МСФО/IFRS 15 – «Выручка по контрактам с заказчиками».

Для кого-то изменения будут столь серьёзными, что придётся менять логику ключевых показателей эффективности по всей компании. Кто-то отделается косметическим ремонтом отчётности. Редкие счастливчики обойдутся вообще без изменений в отчётных цифрах. Но и они не останутся без работы: новый стандарт требует раскрытия большего объёма информации в примечаниях.

Напугал? Без претензии на исчерпывающее исследование предлагаю пробежаться по ключевым пунктам нового стандарта, а потом глянуть на пару примеров, чтобы увидеть, как выручка учитывалась раньше и как она будет учитываться теперь.

Вы, конечно, знаете, какие стандарты отвечают за выручку в МСФО сейчас: одноимённый МСФО/IAS 18 «Выручка» и МСФО/IAS 11 «Договоры подряда». Последний, вообще-то, правильно переводить как «Договоры строительства», но в при переводе экзамена ДипИФР на русский язык почему-то закрепился не совсем верный перевод «договоры подряда». Однако скоро эти вольности перевода не будут иметь для нас значения, потому что новый МСФО/IFRS 15 «Выручка по контрактам с заказчиками» заменит и МСФО/IAS 11, и МСФО/IAS 18, и ещё парочку интерпретаций. Кстати, а зачем вообще надо было что-то менять?

Не вдаваясь во все подробности истории болезни под названием учёт выручки, отмечу, что с ней было связано две большие проблемы:

- уж больно стандарт МСФО/IAS 18 был общий и часто не давал детальных рекомендаций там, где практика их ждала и

- учёт выручки в ГААП США и МСФО нередко расходился, что было камнем преткновения на пути к сближению этих двух учётных систем.

Причём первая проблема усиливала значимость второй: за неимением детальных рекомендаций в МСФО на практике составители отчётности нередко обращались к подробным рекомендациям ГААП США (где по выручке было около 100 предписаний), создавая эдакую «средневзвешенную» учётную политику в отношении выручки: и не безупречно МСФОшную, и не до конца ГААПовскую.

Впрочем, винить Совет по МСФО в таком положении дел было бы несправедливо: выручка столь же разнообразна, сколь разнообразен бизнес. Поэтому сделать один стандарт на все случаи жизни, да ещё и с достаточной детальностью казалось непосильной задачей.

5 шагов новой модели учёта выручки

Но глаза боятся, а руки делают. Объединив силы с Федеральным советом по стандартам бухгалтерского учёта США, Совет по МСФО разработал совершенно новую модель учёта выручки. Занял этот процесс со всеми консультациями и круглыми столами аж 6 лет. Новая модель применима и к услугам, и к товарам, и к строительству – в общем, она гораздо более универсальна, чем походы, существовавшие раньше. В её основе лежит простая идея: выручка признаётся таким образом, чтобы отразить передачу товаров и услуг заказчику на сумму, которая, как ожидается, будет причитаться компании в обмен на эти товары и услуги.

Понятно, что это слишком общие слова, поэтому Совет по МСФО предложил 5 конкретных шагов, которые помогут эту идею воплотить на практике:

Как мы увидим сейчас, эти пять шагов смешивают в плавильном котле некогда отдельные вопросы признания и оценки. Зато на выходе получается красивая и концептуально правильная выручка.

Шаг 1: Определить контракт с заказчиком

Итак, контракт – вот оно начало начал. Устный или письменный – не принципиально, но он должен удовлетворять нескольким критериям, среди которых – вероятность того, что компания получит вознаграждение за поставленные товары и услуги. Если помните, это – один из критериев признания выручки, знакомый нам ещё из МСФО/IAS 18.

Шаг 2: Определить контрактные обязательства

Но единицей признания выручки контракт не является. Потому, что один контракт может охватывать поставку нескольких товаров, или нескольких услуг, или товаров вкупе с услугами. Моменты передачи этих товаров и услуг заказчику могут быть разными. Поэтому МСФО/IFRS 15 вводит критерии для «деления» контракта на отдельные контрактные обязательства. Именно эти контрактные обязательства и есть «носители» выручки .

Детальные рекомендации для разбиения (или не-разбиения) контракта на несколько отдельных компонентов – это одно из важных завоеваний нового стандарта. Мы не сможем в рамках одной статьи разобрать это в подробностях, но общий подход заключается в том, что товар или услуга считаются отдельными, если выполняются оба критерия:

- товар или услуга могут быть отдельными (то есть заказчик может получить выгоду от каждого из этих компонентов по отдельности) и

- товар или услуга являются отдельными в контексте контракта (то есть обязательство по передаче товара или услуги можно отделить от остальных обязательств контракта).

Предписания по разделению и отдельному учёту отдельных контрактных обязательств могут иметь серьёзные практические последствия для некоторых отраслей, что мы ниже продемонстрируем на примере.

Шаг 3: Определить цену транзакции

Хорошо, есть у нас контракт, и увеличительное стекло МСФО/IFRS 15 позволило увидеть в нём компоненты. А сколько это всё стоит? Пора бы оценить сумму вознаграждения, на которое компания сможет претендовать в обмен на переданные заказчику товары и услуги.

Вознаграждение это может состоять из фиксированного и переменного (бонусов, штрафов и т.д.) компонента и включать эффект изменения стоимости денег во времени. Тут есть интересные нюансы, которые существенно отличают МСФО/IFRS 15 от, скажем, МСФОIAS 18, но я их для следующей статьи приберёг.

Шаг 4: Распределить цену на контрактные обязательства

После того, как мы разобрались с ценой, надо понять, как именно цена распределяется на определённые в шаге 2 контрактные обязательства. Ведь у каждого контрактного обязательства может быть своя жизнь – они могут исполнятся в разные сроки.

Тут стандарт предлагает самый логичный путь: распределять цену на контрактные обязательства, ориентируясь на цену каждого товара или услуги, продаваемых по отдельности. А если такие цен не наблюдается? Тогда их надо оценить, и стандарт и здесь готов дать детальные рекомендации – в отличие от МСФО/IAS 18.

Шаг 5: Признавать выручку при исполнении контрактных обязательств

Мы добрались до финала. В предыдущих 4-х шагах мы нашли и оценили «носители» выручки – контрактные обязательства. Так вот, при исполнении компанией своих контрактных обязательств и надо признавать выручку. Логично? Да, но тут возможны варианты: признавать выручку одномоментно или на протяжении периода времени. И это чуть ли не самый «горячий» вопрос во всей саге о выручке – в какой период её относить.

В МСФО/IAS 18 для решения этого вопроса было разделение всех ситуаций выручки на выручку от продажи товаров и оказание услуг, а в МСФО/IAS 11 был задействован механизм процента завершённости.

Предлагаемая в МСФО/IFRS 15 модель работает по-другому. Идея нового стандарта в следующем: контрактное обязательство исполняется тогда, когда заказчику передаётся контроль над соответствующим «активом», то есть товаром или услугой, заключёнными в контрактном обязательстве.

Контроль, как считается, передаётся , если выполняется хотя бы один критерий из трёх:

- либо

- либо

- и у компании есть право требовать оплаты за исполненные на конкретную дату контрактные обязательства.

При выполнении любого из этих критериев выручка признаётся на протяжении периода времени . Если ни один из критериев не выполняется, то выручка признаётся одномоментно : тогда, когда заказчик получает контроль над соответствующим «активом».

Чтобы помочь в определении этого момента, МСФО/IFRS 15 приводит ряд индикаторов, среди которых присутствует такой интересный признак, как «переход юридического права собственности».

А теперь давайте эту пятишаговую модель применим к парочке примеров, чтобы наше изложение не было чересчур абстрактным. Подберём такие примеры, которые оттенят отличия новой модели от требований существующих стандартов.

Сравнение МСФО/IFRS 15 и МСФО/IAS 18: пример 1

В качестве стимула для подписки на годовой пакет услуг компания-оператор кабельного телевидения передаёт клиентам в собственность бесплатный тюнер. С учётом этого стимула стоимость пакета услуг для клиента составляет 875 рублей в месяц с оплатой в конце каждого месяца. Компания также продаёт тюнеры отдельно по цене 2400 рублей за штуку. Кроме того, компания даёт возможность подключиться клиентам и со своим тюнером, при этом ежемесячная подписка на такой же по объёму пакет услуг составит 800 рублей.

Задание:

Сравните выписки из отчётности компании-оператора в отношении годового пакета услуг, подготовленные в соответствии с МСФО/IAS 18 и в соответствии с МСФО/IFRS 15 за год, закончившийся 31 декабря 2013 года. Предположите, что годовой контракт с клиентом заключён 1 июля 2013 года.

Учёт в соответствии с МСФО/IAS 18

Идентификация транзакции

МСФО/IAS 18 требует учитывать выручку отдельно для каждой транзакции. Однако стандарт уточняет, что некоторые транзакции могут состоять из компонентов товара и услуги. В таком случае, поскольку для каждого компонента должны выполняться свои критерии признания, мы должны поделить транзакцию на компоненты. В нашей транзакции таких компонентов два: компания оказывает услуги и передаёт клиенту товар (тюнер).

Признание и оценка выручки от продажи товара

Если мы уточним, что тюнер передаётся безвозвратно (раз речь идёт о передаче в собственность), то при подписке на пакет услуг выполняются все критерии признания выручки от продажи товара. То есть выручку надо признать. Но в какой сумме? Сам по себе МСФО/IAS 18 не слишком проливает свет на этот вопрос.

Если исходить из подхода к оценке, изложенного в МСФО/IAS 18, то выручка оценивается по справедливой стоимости получаемой компенсации. Так как компенсация за товар – ноль, то выручки от его передачи клиенту нет. Получается, что тюнер – это просто затраты на привлечение клиента, не влияющие на выручку.

Признание и оценка выручки от оказания услуг

Раз товар выручки не приносит, то с выручкой от оказания услуг всё просто: сумма контракта известна, критерии признания выполняются на протяжении года, поэтому признаваться она будет равномерно, то есть каждый месяц в одинаковой сумме:

Шаг 1: Определить контракт с заказчиком

В данном случае это не представляет труда, так что не будем на этом останавливаться.

Шаг 2: Определить контрактные обязательства

У компании-оператора два контрактных обязательства: передать тюнер и оказывать услуги на протяжении 12 месяцев.

Шаг 3: Определить цену транзакции

Общая цена транзакции, описанной в годовом контракте – это 875 рублей в месяц на протяжении 12 месяцев, то есть 10500 рублей за год.

Шаг 4: Распределить цену на контрактные обязательства

МСФО/IFRS 15 рекомендует поделить 10500 рублей на два обязательства – тюнер и услуги – на основании цены каждого товара или услуги, продаваемых по отдельности. Продаваемые по отдельности тюнер и пакет услуг стоили бы 12000 рублей (2,400 + 12 месяцев х 800).

Получается, что, соглашаясь на стимул в виде бесплатного тюнера, клиент получает скидку в 1500 рублей (12000 – 10500). Как эту скидку распределить на каждое контрактное обязательство? Пропорционально, как на рисунке:

А теперь – самое интересное. Так как контроль над тюнером передаётся 1 июля 2013 года, выручка от реализации тюнера будет признана одномоментно:

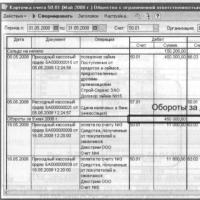

| Дт Контрактный актив | 2100 |

| Кт Выручка | 2100 |

Обратите внимание: при признании выручки возникает актив, который ещё не является, строго говоря, дебиторской задолженностью – то есть безусловным требованием оплаты. Этот контрактный актив порождён фактом исполнения компанией одного из контрактных обязательств. Безусловным требованием оплаты (то есть дебиторской задолженностью) он будет становиться тогда, когда контрактные условия будут обязывать клиента заплатить компании, то есть по мере исполнения компанией второго контрактного обязательства – предоставления услуг и по мере выставления ежемесячных счетов за предоставленные услуги.

Выручка от предоставления услуг будет признаваться на протяжении 12 месяцев контракта, так как выполняется один из критериев, озвученных в стандарте: «заказчик получает и потребляет выгоду от «актива» по мере исполнения компанией контрактных обязательств». Учитываться это будет такими ежемесячными проводками:

Эта проводка интересна тем, что не просто выручку от оказания услуг признаёт, но и равномерно (на протяжении срока договора) превращает контрактный актив в дебиторскую задолженность.

Разобравшись с учётом, перейдём к отчётам. Если предположить, что дебиторская задолженность оплачивалась клиентом своевременно, то есть в конце каждого месяца, то выглядеть всё будет так:

Для учёта в соответствии с МСФО/IAS 18

и вот так для учёта в соответствии с МСФО/IFRS 15

Как видно, в этом примере МСФО/IFRS 15 даёт совершенно другой профиль активов и другую сумму выручки. Именно поэтому я и сказал, что переход к этому стандарту может потребовать изменения ключевых показателей в компании, например, для торгового персонала.

Разумеется, не каждый контракт состоит из нескольких контрактных обязательств, и не каждый контракт после вступления в силу МСФО/IFRS 15 будет учитываться по-новому. Но с анализом потенциального воздействия нового стандарта на вашу компанию лучше не затягивать.

Сравнение МСФО/IFRS 15 и МСФО/IAS 11: пример 2

Компания изготавливает специализированное оборудование для клиента. Проект начался 1 июля 2013 года и по плану заканчивается через год, то есть 30 июня 2014 года. Цена готового оборудования – 38 млн. руб., ожидаемая себестоимость – 30 млн. руб.

На дату заключения контракта клиент внёс предоплату в размере 2 млн. руб. В процессе изготовления оборудования клиент уплачивает компании по 2 млн. руб. в конце каждого месяца (что в сумме за год составляет 24 млн. руб.). Все эти платежи подлежат возврату лишь в том случае, если компания не выполнит свои обязательства по контракту.

Оставшаяся часть цены в сумме 12 млн. руб. (38 млн. – предоплата 2 млн. – регулярные платежи 24 млн.) уплачивается единовременно по окончании проекта, когда клиент получает готовое оборудование в своё владение. Экспертная оценка, проведённая на 31 декабря 2013 года, показала, что оборудование готово на 50%.

Задание:

Сравните выписки из отчётности компании в отношении контракта на изготовление оборудования, подготовленные в соответствии с МСФО/IAS 11 и в соответствии с МСФО/IFRS 15 за год, закончившийся 31 декабря 2013 года.

Изобразим всё для наглядности на временной линии и приступим.

Учёт в соответствии с МСФО/IAS 11

Тест на прибыльность

Известно, что учёт договора подряда зависит от того, прибыльный он или убыточный. В данном случае общая ожидаемая цена (38 млн. рублей) превышает ожидаемую себестоимость (24 млн. рублей), поэтому договор прибыльный.

Учёт выручки прибыльного договора

Если договор прибыльный, то выручка признаётся в проценте завершённости. В данном случае всё просто: это будет 19 млн. рублей (50% х 38 млн. рублей).

Учёт в соответствии с МСФО/IFRS 15

Шаг 1 – Шаг 4 – тут всё просто

Шаг 5: Признавать выручку при исполнении контрактных обязательств

Как мы уже знаем, МСФО/IFRS 15 уточняет, что выручка признаётся на протяжении периода времени , если выполняется хотя бы один из трёх критериев:

- заказчик получает и потребляет выгоду от «актива» по мере исполнения компанией контрактных обязательств, либо

- компания создаёт или дорабатывает актив, контроль над которым переходит к заказчику по мере создания или доработки актива, либо

- в процессе исполнения контрактных обязательств компания создаёт актив, у которого нет какого-нибудь альтернативного использования, и у компании есть право требовать оплату за исполненные на конкретную дату контрактные обязательства.

Первые два пункта очевидно не выполняются. А вот третий пункт надо разобрать подробнее.

С одной стороны, у недоделанного оборудования нет альтернативного использования. Ведь оборудование специализированное, и его вряд ли можно будет продать другому клиенту. С другой стороны – есть ли у компании право требовать оплату за исполненную на конкретную дату часть контрактного обязательства по сооружению оборудования?

Нет такого права. График платежей не привязан к стадиям исполнения обязательств, и на каждую дату сумма, полученная компанией, будет недостаточной для компенсации компании за проделанную работу.

Что это означает? Признавать выручку на протяжении периода времени нельзя. Тогда компания должна признать её одномоментно.

Когда? Тогда, когда контроль над оборудованием перейдёт к клиенту. То есть 30 июня 2014 года, в конце проекта. А вся сумма промежуточных платежей в размере 14 млн. руб. (2 млн. в начале и 6 х 2 млн. за полгода) будет учтена как обязательство по контракту:

Подведение итогов: выписки из отчётности

Разница очевидна: для данного контракта профиль выручки, рассчитываемый по-новому и по-старому, оказывается совершенно разным:

Результат в соответствии с МСФО/IAS 11:

Результат в соответствии с МСФО/IFRS 15:

Опять сделаем оговорку: не все контракты структурированы так, чтобы различие в суммах выручки было столько разительным. Но наша задача – сфокусироваться на разницах, чтобы задуматься о потенциальном влиянии новых требований как можно раньше. Ведь измениться может многое: не только выручка, но и прибыль, и активы, и обязательства.

Заключительные ремарки

Конечно, это только верхушка айсберга. Я не буду сильно спорить, если кто-то сочтёт мой подбор примеров нерепрезентативным. Сам Совет по МСФО считает, что только некоторые контракты для некоторых компаний будут учитываться радикально по-иному. Однако ввиду важности выручки для отчётности в целом разработчики стандартов дали нам много времени на подготовку: как я уже говорил, вся эта красота вступает в силу только с 1 января 2017 года. Для решения массы практических вопросов, возникающих в процессе перехода, Совет по МСФО сформировал отдельную группу толмачей-толкователей нового стандарта.

И последнее – чуть было не забыл. В соответствии с новым правилом АССА по отсечке для экзаменуемых документов, стандарт МСФО/IFRS 15 будет впервые экзаменоваться в рамках АССА F7 и ДипИФР с декабря 2015 года. Что может означать, что в ближайших двух сессиях экзаменаторы по этим двум предметам будут «на посошок» тестировать отходящие в прошлое МСФО/IAS 11 и МСФО/IAS 18.

Цель

В «Концепции подготовки и представления финансовой отчетности» доход определяется как увеличение экономических выгод в течение отчетного периода в форме притоков или увеличения активов либо уменьшения обязательств, приводящее к увеличению капитала, не связанного с взносами участников капитала. Доход включает в себя как выручку предприятия, так и прочие доходы. Выручка - это доходы от обычной деятельности предприятия, характеризуемые, в том числе, как доходы от продаж, оплаты услуг, процентов, дивидендов и роялти. Цель настоящего стандарта МСФО (IAS) 18 состоит в определении порядка учета выручки, возникающей от определенных видов операций и событий.

Основным вопросом при учете выручки является определение момента, когда ее необходимо признавать. Выручка признается, если существует вероятность того, что предприятие получит будущие экономические выгоды, и эти выгоды можно надежно измерить. Данный стандарт определяет условия, при которых выполняются эти критерии и, следовательно, признается выручка. Данный стандарт также содержит практические рекомендации по применению указанных критериев.

Сфера применения

1 Настоящий стандарт МСФО (IAS) 18 применяется при учете выручки, полученной от следующих операций и событий: (a) продажи товаров;

- (b) предоставление услуг;

- (c) использование другими сторонами активов предприятия, приносящих проценты, роялти и дивиденды.

2 Данный стандарт заменяет МСФО (IAS) 18 «Признание выручки», утвержденный в 1982 году.

3 Под товарами подразумевается продукция, произведенная предприятием для продажи, и товары, купленные для дальнейшей продажи (например, товары, приобретенные розничным продавцом, земля или другое имущество, предназначенное для перепродажи).

4 Предоставление услуг обычно подразумевает выполнение предприятием согласованного в договоре задания в течение определенного периода времени. Услуги могут предоставляться в течение одного отчетного периода или более чем одного. Некоторые договоры на предоставление услуг непосредственно связаны с договорами на строительство, например, договоры на оказание услуг руководителей проектов и архитекторов. Выручка, возникающая от этих договоров, не рассматривается в настоящем стандарте, а отражается в соответствии с требованиями для договоров на строительство, которые определены в МСФО (IAS) 11«Договоры на строительство» .

5 Использование активов предприятия другими сторонами ведет к возникновению выручки в форме:

- (a) процентов - платы, которая взимается за пользование денежными средствами и эквивалентами денежных средств или с сумм задолженности перед предприятием;

- (b) роялти - платы за использование долгосрочных активов предприятия, например, патентов, торговых марок, авторских прав и компьютерного программного обеспечения;

- (c) дивидендов - распределения прибыли между собственниками акционерного капитала пропорционально их участию в капитале определенного класса.

6 Настоящий стандарт не применяется в отношении выручки, возникающей от:

- (a) договоров аренды (см. МСФО (IAS) 17 «Аренда» );

- (b) дивидендов от инвестиций, учитываемых по методу долевого участия (см. МСФО (IAS) 28 «Инвестиции в ассоциированные предприятия»);

- (c) договоров страхования, на которые распространяется действие МСФО (IFRS) 4«Договоры страхования» ;

- (d) изменений справедливой стоимости финансовых активов и финансовых обязательств или их выбытия (см. МСФО (IAS) 39 «Финансовые инструменты: признание и измерение» );

- (e) изменений стоимости других краткосрочных активов;

- (f) первоначального признания и изменений справедливой стоимости биологических активов,

связанных с сельскохозяйственной деятельностью (см. МСФО (IAS) 41 «Сельское хозяйство» ); - (g) первоначального признания сельскохозяйственной продукции (см. МСФО (IAS) 41); и

- (h) добычи минеральных руд.

Определения

7 В настоящем стандарте используются следующие термины в указанных значениях:

Выручка - валовое поступление экономических выгод за определенный период в ходе обычной деятельности предприятия, приводящее к увеличению капитала, не связанного с взносами участников капитала.

Справедливая стоимость - сумма, на которую можно обменять актив или произвести расчет по обязательству при совершении сделки между хорошо осведомленными, желающими совершить такую операцию независимыми сторонами.

8 Под выручкой подразумеваются только валовые поступления экономических выгод, полученных и подлежащих получению предприятием на его счет. Суммы, полученные от имени третьей стороны, такие как налог с продаж, налоги на товары и услуги и налог на добавленную стоимость, не являются получаемыми предприятием экономическими выгодами и не ведут к увеличению капитала. Поэтому они исключаются из выручки. Подобным образом, при агентских отношениях валовой приток экономических выгод включает суммы, собираемые от имени принципала, которые не ведут к увеличению капитала предприятия. Суммы, собранные от имени принципала, не являются выручкой. При этом выручкой является сумма комиссионных вознаграждений.

Измерение выручки

9 Выручка должна измеряться по справедливой стоимости полученного или подлежащего получению возмещения.*

?* См. также ПКР (SIC) 31 «Выручка – бартерные операции, включающие рекламные услуги»

10 Сумма выручки, возникающей от операции, обычно определяется договором между предприятием и покупателем или пользователем актива. Она измеряется по справедливой стоимости возмещения, полученного или подлежащего получению, с учетом суммы любых торговых или оптовых скидок, предоставляемых предприятием.

11 В большинстве случаев возмещение предоставляется в форме денежных средств или эквивалентов денежных средств, а суммой выручки является полученная или подлежащая получению сумма денежных средств или эквивалентов денежных средств. Однако в случае, если поступление денежных средств или эквивалентов денежных средств откладывается, справедливая стоимость возмещения может быть меньше полученной или подлежащей получению номинальной суммы денежных средств. Например, предприятие может предоставить беспроцентный кредит покупателю или принять от него вексель к получению с процентной ставкой ниже рыночной в качестве возмещения при продаже товаров. Когда договор фактически представляет собой операцию финансирования, справедливая стоимость возмещения определяется дисконтированием всех будущих поступлений с использованием вмененной ставки процента. Вмененная ставка процента - это наиболее точно определяемая величина из следующих:

- (a) преобладающая ставка для аналогичного финансового инструмента эмитента с аналогичным рейтингом кредитоспособности; или

- (b) процентная ставка, которая дисконтирует номинальную сумму финансового инструмента до текущих цен товаров или услуг при продажах за наличные.

Разница между справедливой стоимостью и номинальной суммой возмещения признается процентным доходом в соответствии с пунктами 29–30 и в соответствии с МСФО (IAS) 39.

12 Если товары или услуги обмениваются на товары или услуги, аналогичные по характеру и стоимости, обмен не рассматривается как операция, создающая выручку. Это часто происходит с такими продуктами, как масло или молоко, когда поставщики обменивают запасы в различных местах для своевременного удовлетворения спроса в конкретном месте. При продаже товаров или предоставлении услуги в обмен на отличающиеся товары или услуги, обмен рассматривается как операция, создающая выручку. Выручка измеряется по справедливой стоимости полученных товаров или услуг, скорректированной на сумму переведенных денежных средств или их эквивалентов. Если справедливая стоимость полученных товаров или услуг не может быть надежно измерена, выручка измеряется по справедливой стоимости переданных товаров или услуг, скорректированной на сумму переведенных денежных средств или их эквивалентов.

Идентификация операции

13 Критерии признания, представленные в этом стандарте, обычно применяются отдельно к каждой операции.

Однако при определенных обстоятельствах необходимо применять их к отдельно идентифицируемым элементам индивидуальной сделки для того, чтобы отразить ее содержание. Например, если продажная цена товара включает сумму на последующее обслуживание, которая может быть определена, эта величина откладывается и признается как выручка за период, в течение которого производится обслуживание. И наоборот, критерии признания могут применяться одновременно к двум или более операциям, когда они связаны таким образом, что их коммерческий эффект не может быть определен без рассмотрения серии операций как единого целого. Например, предприятие может продать товары и в тоже время заключить отдельный договор на выкуп этих товаров в будущем, тем самым, в сущности, сводя на нет эффект операции. В таких случаях обе операции рассматриваются вместе.

Продажа товаров

14 Выручка от продажи товаров должна признаваться, если удовлетворяются все перечисленные ниже условия:

- (a) предприятие передало покупателю значительные риски и вознаграждения, связанные с правом собственности на товары;

- (b) предприятие больше не участвует в управлении в той степени, которая обычно ассоциируется с правом собственности, и не контролирует проданные товары;

- (c) сумма выручки может быть надежно измерена;

- (d) существует вероятность того, что экономические выгоды, связанные с операцией, поступят на предприятие;

- (e) понесенные или ожидаемые затраты, связанные с операцией, можно надежно измерить.

15 Определение момента, когда предприятие передает покупателю значительные риски и вознаграждения, связанные с правом собственности, требует изучения условий операции. В большинстве случаев передача рисков и вознаграждений, связанных с правом собственности, совпадает с передачей покупателю юридических прав собственности или владения. Так происходит при большинстве розничных продаж. В других случаях передача рисков и вознаграждений, связанных с правом собственности, происходит в иной момент, чем передача юридических прав собственности или передача владения.

16 Если предприятие сохраняет значительные риски, связанные с правом собственности, операция не является продажей и выручка по ней не признается. При различных обстоятельствах предприятие может сохранять значительный риск, связанный с правом собственности. Ситуации, когда у предприятия остаются существенные риски и вознаграждения, связанные с правом собственности, включают следующие обстоятельства:

- (a) предприятие продолжает нести ответственность за неудовлетворительную работу, не покрываемую стандартными условиями гарантии;

- (b) получение выручки от конкретной продажи зависит от получения выручки покупателем в результате дальнейшей продажи товаров;

- (c) поставленные товары подлежат установке, а установка составляет значительную часть контракта,

который предприятие еще не выполнило; - (d) покупатель имеет право расторгнуть сделку купли-продажи по причине, определенной в договоре купли-продажи, и у предприятия нет уверенности в получении дохода.

17 Если предприятие сохраняет лишь незначительные риски, связанные с правом собственности, операция является продажей и выручка признается. Например, продавец может оставить за собой юридическое право собственности только для того, чтобы обеспечить поступление причитающейся ему суммы. В таком случае, если предприятие передало значительные риски и вознаграждения, связанные с правом собственности, операция является продажей и выручка признается. Другим примером, когда предприятие сохраняет лишь незначительный риск, связанный с правом собственности, может быть розничная торговля, при которой предлагается возврат денег в случае, если клиент неудовлетворен покупкой. Выручка в таких случаях признается в момент совершения продажи, при условии, что продавец может надежно оценить будущие возвраты и признаёт обязательство по возвратам на основе предыдущего опыта и других соответствующих факторов.

18 Выручка признается только при наличии вероятности того, что экономические выгоды, связанные с операцией, поступят на предприятие. В некоторых случаях такая вероятность может отсутствовать до тех пор, пока не получено возмещение или не устранена неопределенность. Например, может быть неизвестно, разрешит ли иностранное правительство перевод за границу полученного при продаже возмещения. После получения разрешения неопределенность устраняется и, соответственно, признается выручка. Однако в случае, когда неопределенность возникает в отношении возможности получить сумму, уже включенную в выручку, недополученная сумма, или сумма, вероятность получения которой стала маловероятной, признается в качестве расхода, а не как корректировка суммы первоначально признанной выручки.

19 Выручка и расходы, относящиеся к одной и той же операции или какому-либо событию, признаются одновременно; этот процесс обычно называется увязкой доходов и расходов. Расходы, в том числе гарантии и другие затраты, возникающие после отгрузки товаров, обычно могут быть надежно измерены при выполнении других условий, необходимых для признания выручки. Однако выручка не может быть признана, когда расходы не могут быть надежно измерены. В таких ситуациях любое уже полученное за продажу товара возмещение признается в качестве обязательства.

Предоставление услуг

20 Если результат операции, предполагающей предоставление услуг, поддается надежной оценке, выручка от такой операции должна признаваться в соответствии со стадией завершенности операции на конец отчетного периода. Результат операции можно надежно оценить, если выполняются все следующие условия:

- (a) сумма выручки может быть надежно измерена;

- (b) существует вероятность того, что экономические выгоды, связанные с операцией, поступят на предприятие;

- (c) стадия завершенности операции по состоянию на конец отчетного периода может быть надежно измерена;

- (d) затраты, понесенные при выполнении операции, и затраты, необходимые для ее завершения, могут быть надёжно измерены.*

?* См. также ПКР (SIC) - 27 «Анализ сущности сделок, имеющих юридическую форму аренды» и ПКР (SIC) - 31 «Выручка - бартерные операции, включающие рекламные услуги»

21 Признание выручки по стадии завершенности операции часто называется методом процента выполнения. Согласно этому методу, выручка признается в том же отчетном периоде, когда предоставляются услуги. Признание выручки на этой основе обеспечивает полезную информацию об объеме предоставленных услуг и результатах такой деятельности за период. МСФО (IAS) 11 также требует признавать выручку на этой же основе. Требования указанного стандарта в целом применимы для признания выручки и соответствующих расходов по сделке, предполагающей предоставление услуг.

22 Выручка признается только при наличии вероятности того, что экономические выгоды, связанные с операцией, поступят на предприятие. Однако в случае, когда неопределенность возникает в отношении возможности получить сумму, уже включенную в выручку, недополученная сумма, или сумма, вероятность получения которой стала маловероятной, признается в качестве расхода, а не как корректировка суммы первоначально признанной выручки.

23 Как правило, предприятие способно произвести надежную оценку после согласования следующих положений с другими сторонами - участниками операции:

- (a) юридически закрепленные права каждой стороны в отношении услуг, которые должны быть предоставлены и получены сторонами;

- (b) встречное возмещение; и

- (c) форму и условия расчета.

Предприятие, как правило, также должно иметь эффективную внутреннюю систему финансового планирования и отчетности. По мере предоставления услуг предприятие проверяет и при необходимости пересматривает оценку выручки по договору. Необходимость таких пересмотров не означает, что результат операции не может быть надежно оценен.

24 Стадия завершенности сделки может быть определена различными методами. Предприятие использует тот из них, который обеспечивает надежное измерение выполненной работы. В зависимости от характера сделки эти методы могут включать:

- (a) отчеты о выполненной работе;

- (b) услуги, предоставленные на дату отчетности, в процентах к общему объему услуг;

- (c) пропорциональное соотношение затрат, понесенных на данный момент, к оценочной величине общих затрат по сделке. В затраты, понесенные на дату составления отчета, включаются лишь те, которые отражают предоставленные на эту дату услуги. В оценочные общие затраты по сделке включаются только затраты, отражающие предоставленные или подлежащие предоставлению услуги.

Промежуточные платежи и авансы, полученные от заказчиков, часто не отражают предоставленных услуг.

25 Из практических соображений, в случае если услуги предоставляются неопределенное количество раз на протяжении определенного периода времени, выручка признается на основе линейного метода в течение определенного периода, если нет доказательства того, что какой-либо иной метод лучше отражает стадию завершенности. Если какое-либо действие является намного более значительным, чем другие, то признание выручки откладывается до осуществления этого действия.

26 Если результат операции, предполагающей предоставление услуг, не может быть надежно оценен, выручка должна признаваться только в размере признанных возмещаемых расходов.

27 На начальных стадиях исполнения операции часто бывает невозможно сделать расчетную оценку ее результата. Тем не менее, может существовать вероятность того, что предприятие возместит затраты, понесенные при выполнении операции. Поэтому выручка признается только в той степени, в какой ожидается возмещение понесенных затрат. Так как результат операции не может быть надежно рассчитан, прибыль не признается.

28 Если результат операции не может быть надежно оценен и отсутствует вероятность того, что понесенные затраты будут возмещены, выручка не признается, а понесенные затраты признаются в качестве расхода. После устранения факторов неопределенности, препятствовавших надежной оценке результата договора, выручка признается в соответствии с пунктом 20, а не в соответствии с пунктом 26.

Проценты, роялти и дивиденды

29 Выручка, возникающая от использования другими организациями активов предприятия, приносящих проценты, роялти и дивиденды, должна признаваться на основе, определенной в пункте 30, если:

- (a) существует вероятность того, что экономические выгоды, связанные с операцией, поступят на предприятие;

- (b) сумма выручки может быть надежно измерена;

- (a) проценты признаются по методу эффективной ставки процента, который определен в МСФО (IAS) 39, пункты 9 и AG5–AG8;

- (b) роялти признаются по принципу начисления в соответствии с содержанием соответствующего договора;

- (c) дивиденды признаются тогда, когда установлено право акционеров на получение выплаты.

31 [Удален]

32 Когда невыплаченные проценты начислены до приобретения инвестиции, содержащей проценты, последующее получение процентов распределяется между периодом до приобретения и периодом после приобретения; только часть процентов за период после приобретения признается в качестве выручки.

33 Роялти начисляются в соответствии с условиями соответствующих договоров и обычно признаются на этой основе, если только с учетом содержания договора для признания выручки не оказывается более подходящей иная систематическая рациональная основа.

34 Выручка признается только при наличии вероятности того, что экономические выгоды, связанные с операцией, поступят на предприятие. Однако в случае, когда неопределенность возникает в отношении возможности получить сумму, уже включенную в выручку, недополученная сумма, или сумма, вероятность получения которой стала маловероятной, признается в качестве расхода, а не как корректировка суммы первоначально признанной выручки.

Раскрытие информации

35 Предприятие должно раскрывать:

- (a) учетную политику, принятую для признания выручки, в том числе методы, используемые для определения стадии завершенности операций, связанных с предоставлением услуг;

- (b) сумму каждой значительной статьи выручки, признанной в течение периода, в том числе выручки, возникающей от:

- (i) продажи товаров;

- (ii) предоставления услуг;

- (iii) процентов;

- (iv) роялти;

- (v) дивидендов;

- (c) сумму выручки, возникающей от обмена товаров или услуг, включенных в каждую значительную статью выручки.

36 Предприятие раскрывает данные о любых условных обязательствах и условных активах в соответствии с МСФО 37 "Оценочные резервы, условные обязательства и условные активы" . Условные обязательства и условные активы могут возникать по таким статьям, как затраты по гарантиям, претензии, штрафы или возможные убытки.

Дата вступления в силу

37 Настоящий стандарт вступает в силу применительно к финансовой отчетности, охватывающей периоды, начинающиеся 1 января 1995 г. или после этой даты.

38 Публикация «Стоимость инвестиций в дочернее предприятие, совместно контролируемое предприятие или ассоциированное предприятие» (Поправки к МСФО (IFRS) 1 «Первое применение Международных стандартов финансовой отчетности» и МСФО (IAS) 27 «Консолидированная и отдельная финансовая отчетность» в мае 2008 г. привела к внесению поправок в пункт 32. Предприятие должно применять указанную поправку на перспективной основе в отношении годовых периодов, начинающихся 1 января 2009 г. или после этой даты. Досрочное применение разрешается. Если предприятие применит соответствующие поправки к пунктам 4 и 38A МСФО (IAS) 27 в отношении более раннего периода, то оно должно одновременно применить указанную поправку к пункту 32.

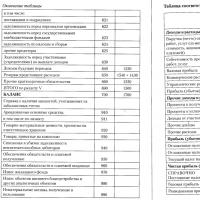

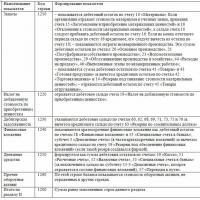

Концепция подготовки и представления финансовой отчетности. Выручка как валовые поступления экономических выгод, полученных и подлежащих получению предприятием на его счет. Бухгалтерская и налогооблагаемая прибыль. Обязательство по отложенному налогу.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

[Введите текст]

Министерство образования и науки Российской Федерации

Федеральное автономное образовательное учреждение высшего профессионального образования

«Российский государственный профессионально-педагогический университет»

Факультет экономики и управления

Курсовая работа

По дисциплине: «Международные стандарты финансовой отчетности»

На тему: МСФО (IAS)18: Выручка

Екатеринбург

Введение

Различия во встречающихся формулировках понятий «прибыли», «дохода», «выручки» зачастую не позволяют составить верное представление о них. Приведенные ниже формулировки мы считаем наиболее методологически правильными.

Выручка представляет сумму реализации товаров (услуг) по продажной цене. Среди обывателей принято считать, что выручка, это деньги, поступившие в кассу предприятия. Это представление связано с тем, что каждый человек является клиентом розничной торговли. В магазине расчеты производятся с незначительной разницей во времени между получением товара и оплатой за товар.

При расчете между предприятиями разница во времени между отгрузкой (получением товара или услуги) и их оплатой может составлять значительное время. Как правило, выручка от реализации товара или услуги фиксируется в момент отгрузки, независимо от состояния оплаты (предоплаты).

Под термином «доход» как правило, понимается разница между выручкой от реализации товаров и себестоимостью этих товаров, как произведенных, так и приобретенных. При определении дохода от оказания услуг считают, что выручка равна доходу, так как при оказании услуг не расходуются материалы. В розничной торговле синонимом дохода является термин «реализованная торговая наценка».

Иногда, под терминами «доход» и «прибыль» понимают одно и то же. Не следует смешивать эти понятия. Прибыль является итоговым результатом деятельности фирмы за определенный период времени и представляет собой разность между всеми доходами и всеми расходами предприятия.

1. Основные понятия

В "Концепции подготовки и представления финансовой отчетности" доход определяется как увеличение экономических выгод в течение отчетного периода в форме притоков или увеличения активов либо уменьшения обязательств, приводящее к увеличению капитала, не связанного с взносами участников капитала. Доход включает в себя как выручку предприятия, так и прочие доходы. Выручка - это доходы от обычной деятельности предприятия, характеризуемые в том числе как доходы от продаж, оплаты услуг, процентов, дивидендов и роялти. Цель настоящего стандарта состоит в определении порядка учета выручки, возникающей от определенных видов операций и событий.

"Концепция подготовки и представления финансовой отчетности" КМСФО была принята Правлением КМСФО в 2001 году. В сентябре 2010 года Правление КМСФО заменило "Концепцию" на "Концептуальную основу составления финансовой отчетности".

Основным вопросом при учете выручки является определение момента, когда ее необходимо признавать. Выручка признается, если существует вероятность того, что предприятие получит будущие экономические выгоды и эти выгоды можно надежно оценить. Настоящий стандарт определяет условия, при которых выполняются эти критерии и, следовательно, признается выручка. Настоящий стандарт также содержит практические рекомендации по применению указанных критериев.

2. Сфера применения

Настоящий стандарт применяется при учете выручки, полученной от следующих операций и событий:

Продажи товаров;

Предоставление услуг;

Использование другими сторонами активов предприятия, приносящих проценты, роялти и дивиденды.

Настоящий стандарт заменяет МСФО (IAS) 18 "Признание выручки", утвержденный в 1982 году.

Под товарами подразумевается продукция, произведенная предприятием для продажи, и товары, купленные для дальнейшей продажи (например, товары, приобретенные розничным продавцом, земля или другое имущество, предназначенное для перепродажи).

Предоставление услуг обычно подразумевает выполнение предприятием согласованного в договоре задания в течение определенного периода времени. Услуги могут предоставляться в течение одного отчетного периода или более чем одного. Некоторые договоры на предоставление услуг непосредственно связаны с договорами на строительство, например, договоры на оказание услуг руководителей проектов и архитекторов. Выручка, возникающая от этих договоров, не рассматривается в настоящем стандарте, а отражается в соответствии с требованиями для договоров на строительство, которые определены в МСФО (IAS) 11 "Договоры на строительство".

Использование активов предприятия другими сторонами ведет к возникновению выручки в форме:

Процентов - платы, которая взимается за пользование денежными средствами и эквивалентами денежных средств или с сумм задолженности перед предприятием;

Роялти - платы за использование долгосрочных активов предприятия, например, патентов, торговых марок, авторских прав и компьютерного программного обеспечения;

Дивидендов - распределения прибыли между собственниками акционерного капитала пропорционально их участию в капитале определенного класса.

Выручка - валовое поступление экономических выгод за определенный период в ходе обычной деятельности предприятия, приводящее к увеличению капитала, не связанного с взносами участников капитала.

Справедливая стоимость - это цена, которая была бы получена при продаже актива или уплачена при передаче обязательства при проведении операции на добровольной основе между участниками рынка на дату оценки.

Под выручкой подразумеваются только валовые поступления экономических выгод, полученных и подлежащих получению предприятием на его счет. Суммы, полученные от имени третьей стороны, такие как налог с продаж, налоги на товары и услуги и налог на добавленную стоимость, не являются получаемыми предприятием экономическими выгодами и не ведут к увеличению капитала. Поэтому они исключаются из выручки. Подобным образом, при агентских отношениях валовой приток экономических выгод включает суммы, собираемые от имени принципала, которые не ведут к увеличению капитала предприятия. Суммы, собранные от имени принципала, не являются выручкой. При этом выручкой является сумма комиссионных вознаграждений.

3. Оценка выручки

Выручка должна оцениваться по справедливой стоимости полученного или подлежащего получению возмещения.

Сумма выручки, возникающей от операции, обычно определяется договором между предприятием и покупателем или пользователем актива. Она оценивается по справедливой стоимости возмещения, полученного или подлежащего получению, с учетом суммы любых торговых или оптовых скидок, предоставляемых предприятием.

В большинстве случаев возмещение предоставляется в форме денежных средств или эквивалентов денежных средств, а суммой выручки является полученная или подлежащая получению сумма денежных средств или эквивалентов денежных средств. Однако в случае, если поступление денежных средств или эквивалентов денежных средств откладывается, справедливая стоимость возмещения может быть меньше полученной или подлежащей получению номинальной суммы денежных средств. Например, предприятие может предоставить беспроцентный кредит покупателю или принять от него вексель к получению с процентной ставкой ниже рыночной в качестве возмещения при продаже товаров. Когда договор фактически представляет собой операцию финансирования, справедливая стоимость возмещения определяется дисконтированием всех будущих поступлений с использованием вмененной ставки процента. Вмененная ставка процента - это наиболее точно определяемая величина из следующих:

Преобладающая ставка для аналогичного финансового инструмента эмитента с аналогичным рейтингом кредитоспособности; или

Процентная ставка, которая дисконтирует номинальную сумму финансового инструмента до текущих цен товаров или услуг при продажах за наличные.

Если товары или услуги обмениваются на товары или услуги, аналогичные по характеру и стоимости, обмен не рассматривается как операция, создающая выручку. Это часто происходит с такими продуктами, как масло или молоко, когда поставщики обменивают запасы в различных местах для своевременного удовлетворения спроса в конкретном месте. При продаже товаров или предоставлении услуги в обмен на отличающиеся товары или услуги обмен рассматривается как операция, создающая выручку. Выручка оценивается по справедливой стоимости полученных товаров или услуг, скорректированной на сумму переведенных денежных средств или их эквивалентов. Если справедливая стоимость полученных товаров или услуг не может быть надежно оценена, выручка оценивается по справедливой стоимости переданных товаров или услуг, скорректированной на сумму переведенных денежных средств или их эквивалентов.

Критерии признания, представленные в этом стандарте, обычно применяются отдельно к каждой операции. Однако при определенных обстоятельствах необходимо применять их к отдельно идентифицируемым элементам индивидуальной сделки для того, чтобы отразить ее содержание. Например, если продажная цена товара включает сумму на последующее обслуживание, которая может быть определена, эта величина откладывается и признается как выручка за период, в течение которого производится обслуживание. И наоборот, критерии признания могут применяться одновременно к двум или более операциям, когда они связаны таким образом, что их коммерческий эффект не может быть определен без рассмотрения серии операций как единого целого. Например, предприятие может продать товары и в то же время заключить отдельный договор на выкуп этих товаров в будущем, тем самым, в сущности, сводя на нет эффект операции. В таких случаях обе операции рассматриваются вместе.

Выручка от продажи товаров должна признаваться, если удовлетворяются все перечисленные ниже условия:

Предприятие передало покупателю значительные риски и вознаграждения, связанные с правом собственности на товары;

Предприятие больше не участвует в управлении в той степени, которая обычно ассоциируется с правом собственности, и не контролирует проданные товары;

Понесенные или ожидаемые затраты, связанные с операцией, можно надежно оценить.

Определение момента, когда предприятие передает покупателю значительные риски и вознаграждения, связанные с правом собственности, требует изучения условий операции. В большинстве случаев передача рисков и вознаграждений, связанных с правом собственности, совпадает с передачей покупателю юридических прав собственности или владения. Так происходит при большинстве розничных продаж. В других случаях передача рисков и вознаграждений, связанных с правом собственности, происходит в иной момент, чем передача юридических прав собственности или передача владения.

Если предприятие сохраняет значительные риски, связанные с правом собственности, операция не является продажей и выручка по ней не признается. При различных обстоятельствах предприятие может сохранять значительный риск, связанный с правом собственности. Ситуации, когда у предприятия остаются существенные риски и вознаграждения, связанные с правом собственности, включают следующие обстоятельства:

Предприятие продолжает нести ответственность за неудовлетворительную работу, не покрываемую стандартными условиями гарантии;

Получение выручки от конкретной продажи зависит от получения выручки покупателем в результате дальнейшей продажи товаров;

Поставленные товары подлежат установке, а установка составляет значительную часть контракта, который предприятие еще не выполнило;

Покупатель имеет право расторгнуть сделку купли-продажи по причине, определенной в договоре купли-продажи, и у предприятия нет уверенности в получении дохода.

Если предприятие сохраняет лишь незначительные риски, связанные с правом собственности, операция является продажей и выручка признается. Например, продавец может оставить за собой юридическое право собственности только для того, чтобы обеспечить поступление причитающейся ему суммы. В таком случае, если предприятие передало значительные риски и вознаграждения, связанные с правом собственности, операция является продажей и выручка признается. Другим примером, когда предприятие сохраняет лишь незначительный риск, связанный с правом собственности, может быть розничная торговля, при которой предлагается возврат денег в случае, если клиент неудовлетворен покупкой. Выручка в таких случаях признается в момент совершения продажи, при условии, что продавец может надежно оценить будущие возвраты и признает обязательство по возвратам на основе предыдущего опыта и других соответствующих факторов.

Выручка признается только при наличии вероятности того, что экономические выгоды, связанные с операцией, поступят на предприятие. В некоторых случаях такая вероятность может отсутствовать до тех пор, пока не получено возмещение или не устранена неопределенность. Например, может быть неизвестно, разрешит ли иностранное правительство перевод за границу полученного при продаже возмещения. После получения разрешения неопределенность устраняется, и, соответственно, признается выручка. Однако в случае, когда неопределенность возникает в отношении возможности получить сумму, уже включенную в выручку, недополученная сумма, или сумма, вероятность получения которой стала маловероятной, признается в качестве расхода, а не как корректировка суммы первоначально признанной выручки.

Выручка и расходы, относящиеся к одной и той же операции или какому-либо событию, признаются одновременно; этот процесс обычно называется увязкой доходов и расходов. Расходы, в том числе гарантии и другие затраты, возникающие после отгрузки товаров, обычно могут быть надежно оценены при выполнении других условий, необходимых для признания выручки. Однако выручка не может быть признана, когда расходы не могут быть надежно оценены. В таких ситуациях любое уже полученное за продажу товара возмещение признается в качестве обязательства.

Если результат операции, предполагающей предоставление услуг, поддается надежной оценке, выручка от такой операции должна признаваться в соответствии со стадией завершенности операции на конец отчетного периода. Результат операции можно надежно оценить, если выполняются все следующие условия:

Сумма выручки может быть надежно оценена;

Существует вероятность того, что экономические выгоды, связанные с операцией, поступят на предприятие;

Стадия завершенности операции по состоянию на конец отчетного периода может быть надежно оценена;

Затраты, понесенные при выполнении операции, и затраты, необходимые для ее завершения, могут быть надежно оценены.

Определение того, действует ли предприятие в качестве принципала или агента (поправка 2009 года).

Согласно пункту 8 при агентских отношениях валовой приток экономических выгод включает суммы, собираемые от имени принципала, которые не ведут к увеличению капитала предприятия. Суммы, собранные от имени принципала, не являются выручкой. При этом выручкой является сумма комиссионных вознаграждений". Для того чтобы определить, действует ли предприятие в качестве принципала или агента, требуется провести оценку и изучение всех соответствующих фактов и обстоятельств.

Предприятие действует в качестве принципала, если оно оказывает воздействие на существенные риски и выгоды, связанные с продажей товаров или оказанием услуг. Ниже представлены характеристики, которые указывают на то, что предприятие действует в качестве принципала:

Предприятие несет основную ответственность за предоставление товаров или услуг клиенту или за выполнение заказа, например, будучи ответственным за годность продуктов или услуг, заказанных или купленных клиентом;

Предприятие имеет риск обесценивания запасов до или после заказа клиента, во время транспортировки или возврата;

Предприятие может свободно устанавливать цены либо напрямую, либо косвенно, например, путем предоставления дополнительных товаров или услуг; и

Предприятие несет кредитный риск клиента в сумме, подлежащей оплате клиентом.

Предприятие действует в качестве агента, когда оно не оказывает воздействия на существенные риски и выгоды, связанные с продажей товаров или оказанием услуг. Единственной характеристикой, определяющей то, что предприятие действует в качестве агента, является то, что суммы, зарабатываемые предприятием, предопределены, будучи, являясь либо фиксированной суммой вознаграждения по каждой операции, либо установленным процентом от суммы, выставленным заказчику.

Как правило, предприятие способно произвести надежную оценку после согласования следующих положений с другими сторонами - участниками операции:

Юридически закрепленные права каждой стороны в отношении услуг, которые должны быть предоставлены и получены сторонами;

Встречное возмещение; и

Форму и условия расчета.

Предприятие, как правило, также должно иметь эффективную внутреннюю систему финансового планирования и отчетности. По мере предоставления услуг предприятие проверяет и при необходимости пересматривает оценку выручки по договору. Необходимость таких пересмотров не означает, что результат операции не может быть надежно оценен.

Стадия завершенности сделки может быть определена различными методами. Предприятие использует тот из них, который обеспечивает надежную оценку выполненной работы. В зависимости от характера сделки эти методы могут включать:

Отчеты о выполненной работе;

Услуги, предоставленные на дату отчетности, в процентах к общему объему услуг;

Пропорциональное соотношение затрат, понесенных на данный момент, к оценочной величине общих затрат по сделке. В затраты, понесенные на дату составления отчета, включаются лишь те, которые отражают предоставленные на эту дату услуги. В оценочные общие затраты по сделке включаются только затраты, отражающие предоставленные или подлежащие предоставлению услуги.

Промежуточные платежи и авансы, полученные от заказчиков, часто не отражают предоставленных услуг.

Из практических соображений, в случае если услуги предоставляются неопределенное количество раз на протяжении определенного периода времени, выручка признается на основе линейного метода в течение определенного периода, если нет доказательства того, что какой-либо иной метод лучше отражает стадию завершенности. Если какое-либо действие является намного более значительным, чем другие, то признание выручки откладывается до осуществления этого действия.

Если результат операции, предполагающей предоставление услуг, не может быть надежно оценен, выручка должна признаваться только в размере признанных возмещаемых расходов.

На начальных стадиях исполнения операции часто бывает невозможно сделать расчетную оценку ее результата. Тем не менее, может существовать вероятность того, что предприятие возместит затраты, понесенные при выполнении операции. Поэтому выручка признается только в той степени, в какой ожидается возмещение понесенных затрат. Так как результат операции не может быть надежно рассчитан, прибыль не признается.